不動産投資でローンを借りる際に、老後の安定した生活を確保し、万が一、死亡した時、病気になった時の治療費や生活費の不安も解消できる生命保険や医療保険の代わりとなるような保証が受けれることをご存知でしょうか?

医療保険として:がん保険

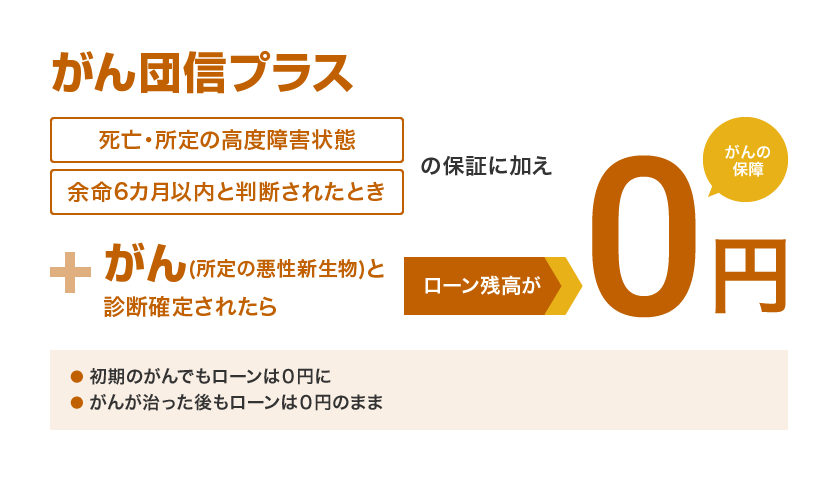

がんであるとの診断が確定した時点で、残っているローンがすべて一括で返済される保険がございます。また、一般的ながん保険よりも低コストなケースもございます。後から付加できないことが多いので、事前にご確認することをお勧めします。

近年のがんの傾向

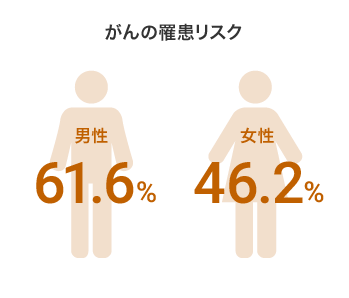

1おおよそ2人に1人が一生のうちにガンと診断される可能性があります。

公益財団法人がん研究振興財団{ガンの統計”17}年齢階級別罹患リスク

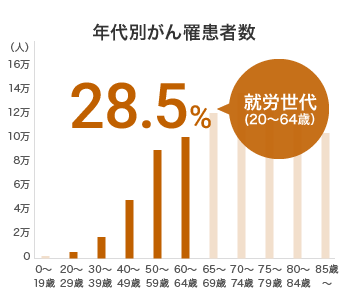

2 がん罹患者の3人に1人が就労世代です。

公益財団法人がん研究振興財団{ガンの統計”17}年齢階級別罹患数

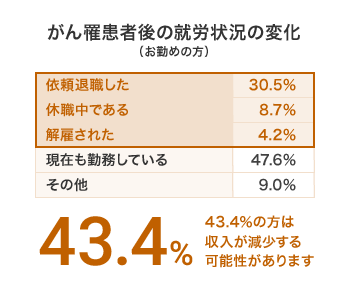

3がん罹患後に勤務先を退職する方が多いです。

厚生労働省「ガンの社会学」「ガン体験者の悩みや負担などに関する実態調査報告書」

がん保険内容:商品例

※「上皮内がん、皮膚の悪性黒色膿以外の皮膚がん」はお支払いの対象となりません。また、責任開始日前あるいは責任開始日からその日を含めて90日以内にがんと診断確定された場合にはお支払いの対象となりません。

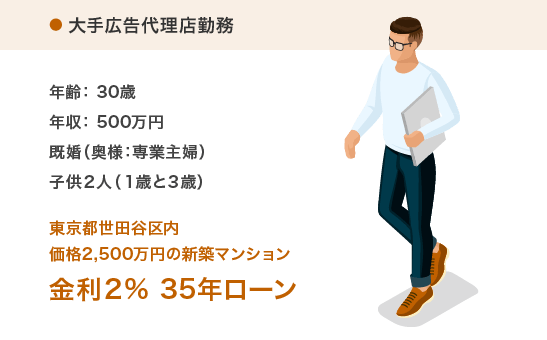

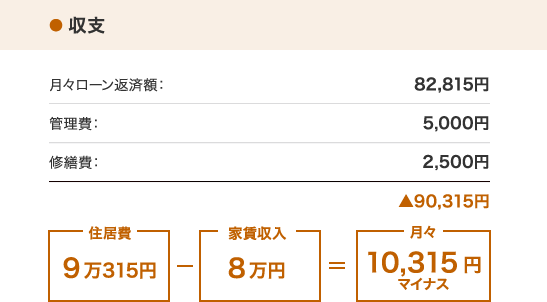

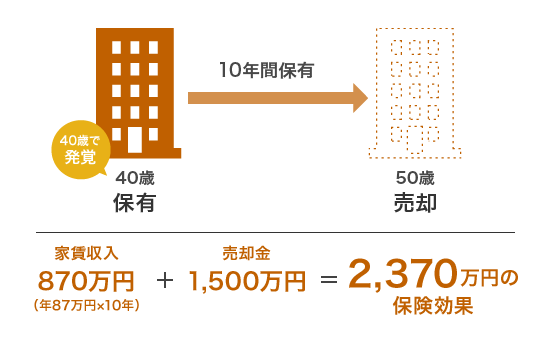

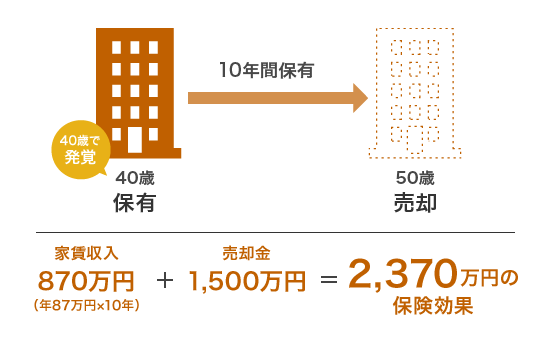

がんになった場合:40歳で発覚

がん団信保険適用後、

ローン残高2,000万を保険で返済!

保険適用し、ローン完済後は管理費と修繕費の合計7,500円ランニングコスト。家賃収入との差引で年間870,000円の保証を得ていただけます。

※図の数字はあくまでわかりやすくするための例示です。家賃、経費、売却金は個々の物件や経済状況等によって異なります。また、管理費、修繕費の他にも別途ランニングコストがかかります。(保険料、固定資産税、設備費など)詳しくは、専門コンサルタントにお問い合わせください。

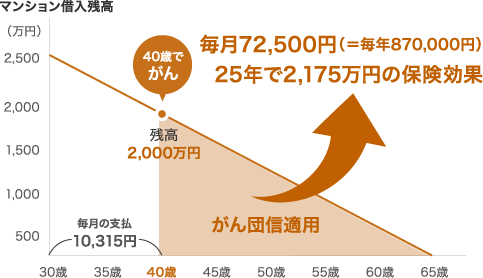

売却することで、まとまった資金を

受け取ることができます。

がん発見から10年内は保有し続け、870万円の家賃+売却金1,500万円で、2,370万円の保険効果になります。

※金額はあくまでも例示であって、家賃、経費、売却金額は個々の物件や経済状況によって異なります。また、売却時には売却金額の他に別途、仲介手数料、印紙税、登記費用等のコストがかかります。

※保険が適用になった場合、一番利益を得られる方法は一定期間保有いただいて売却をしていただくことだと想定できますが、売却のタイミングは専門コンサルタントにご相談ください。

がんにならなかった場合

一般的なマンション経営の仕組みが適用されます

※「マンション経営の仕組み」をご確認ください

早期発見した時のポイント

長きに持ち続け、高く売れるタイミングで売却!

※売却のタイミングは、「インフレ対策として」をご確認ください

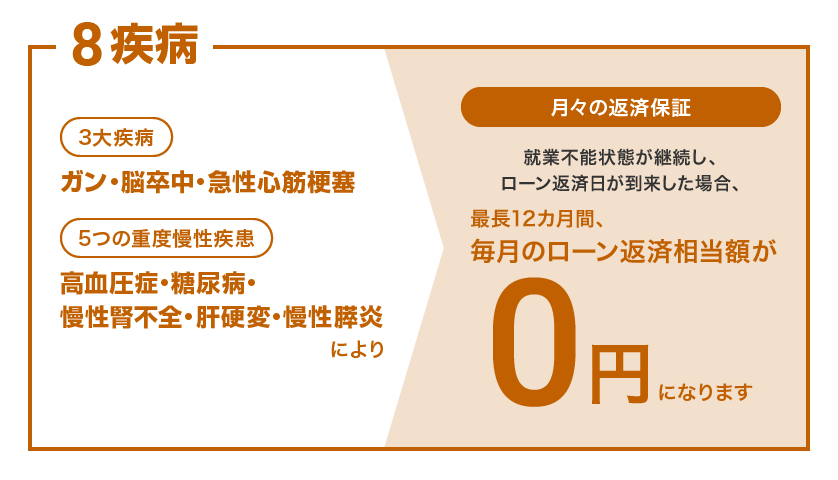

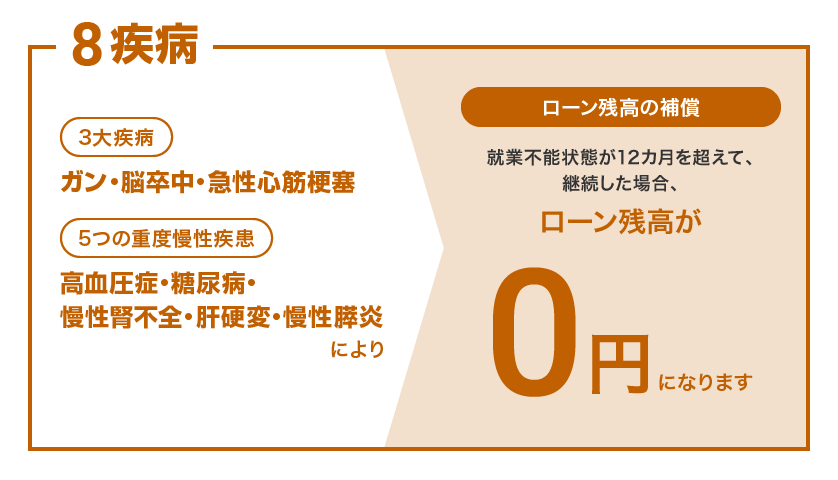

医療保険として:8大疾病

8大疾病と診断が確定した時点で、下記のような保険が適用になります。(ローン残債全額完済、毎月のローン支払い免除など)。また、一般的な医療保険よりも低コストなケースもございます。後から付加できないことが多いので、事前にご確認することをお勧めします。

近年の8大疾病の傾向

1日本人のおよそ7人に1人は8大疾病の患者です。

厚生労働省「平成26年患者調査概要」

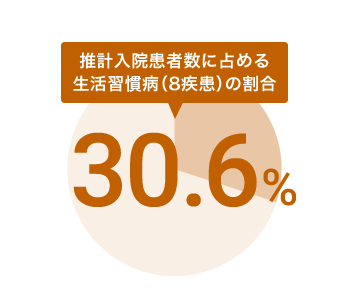

2入院理由のおよそ3割は、8大疾病という事実があります。

厚生労働省「平成26年患者調査概要」

8大疾病保障の適用条件

8大疾病の対象となる病気の条件です。商品によって、対象となる病気や条件支払内容は異なるので、よく確認しておきましょう。

①がん

②脳卒中

③急性心筋梗塞

※3大疾病

④高血圧

⑤糖尿病

⑥慢性腎不全

⑦肝硬変

⑧慢性膵炎

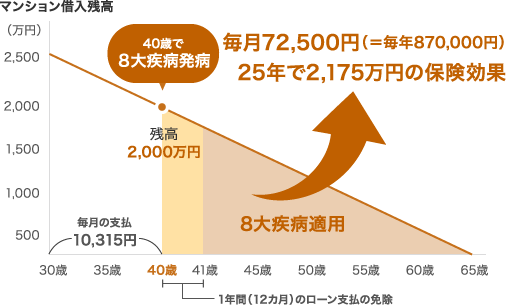

8大疾病になった場合:40歳で発覚

8疾病のリスクを月々のローン返済額とローン残高保証のダブルで保証します!

8疾病保険適用後、

ローン残高2,000万を保険で返済!

保険適用し、ローン完済後は管理費と修繕費の合計7,500円ランニングコスト。家賃収入との差引で年間870,000円の保証を得ていただけます。

※図の数字はあくまでわかりやすくするための例示です。家賃、経費、売却金は個々の物件や経済状況等によって異なります。また、管理費、修繕費の他にも別途ランニングコストがかかります。(保険料、固定資産税、設備費など)詳しくは、専門コンサルタントにお問い合わせください。

売却することで、まとまった資金を

受け取ることができます。

8大疾病発病から10年内は保有し続け870万円の家賃+売却金1,500万円で、2,370万円の保険効果になります。

※金額はあくまでも例示であって、家賃、経費、売却金額は個々の物件や経済状況によって異なります。また、売却時には売却金額の他に別途、仲介手数料、印紙税、登記費用等のコストがかかります。

※保険が適用になった場合、一番利益を得られる方法は一定期間保有いただいて売却をしていただくことだと想定できますが、売却のタイミングは専門コンサルタントにご相談ください。

8大疾病にならなかった場合

一般的なマンション経営の仕組みが適用されます

※「マンション経営の仕組み」をご確認ください

早期発見した時のポイント

長きに持ち続け、高く売れるタイミングで売却!

※売却のタイミングは、「インフレ対策として」をご確認ください

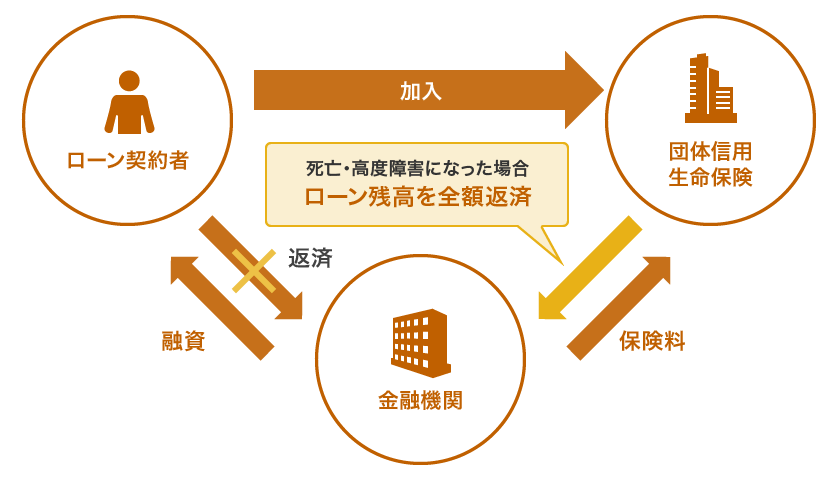

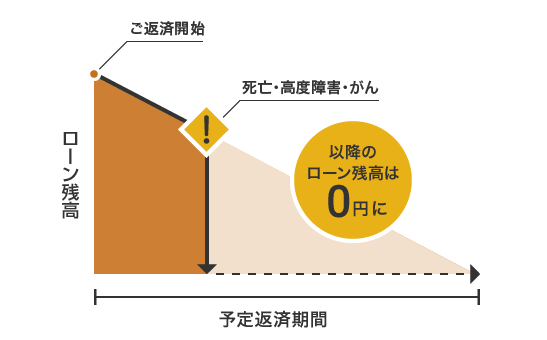

生命保険として:団体信用生命保険

団体信用生命保険とは、住宅ローン契約者が死亡・高度障害状態になったときに、残りのローンを肩代わりしてくれる住宅ローン専用の生命保険です。(以下「団信」)団信は特別な商品ではなく、不動産を購入する際のローンには概ね付帯されています。(貸付をする金融機関もローン契約者が支払いができなくなることのリスクヘッジをこの団信で賄っている)

団体信用生命保険の仕組み

団体信用生命保険:商品例

団信適用条件

①死亡時

②高度障害時

(両目失明、言語そしゃくの機能喪失、中枢神経または精神に著しい障害を残し終身常に介護を要する等)

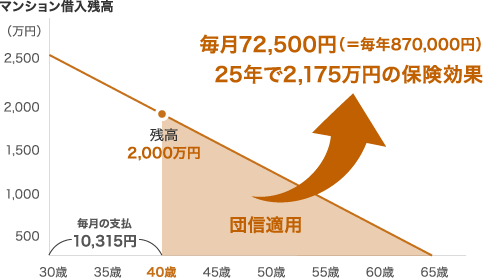

団体信用生命保険適用後、

ローン残高2,000万を保険で返済!

保険適用し、ローン完済後は管理費と修繕費の合計7,500円ランニングコスト。家賃収入との差引で年間870,000円の保証を得ていただけます。

※図の数字はあくまでわかりやすくするための例示です。家賃、経費、売却金は個々の物件や経済状況等によって異なります。また、管理費、修繕費の他にも別途ランニングコストがかかります。(保険料、固定資産税、設備費など)詳しくは、専門コンサルタントにお問い合わせください。

売却することで、まとまった資金を

受け取ることができます。

万が一の場合は10年内は保有し続け870万円の家賃+売却金1,500万円で、 2,370万円の保険効果になります。

※金額はあくまでも例示であって、家賃、経費、売却金額は個々の物件や経済状況によって異なります。また、売却時には売却金額の他に別途、仲介手数料、印紙税、登記費用等のコストがかかります。

※保険が適用になった場合、一番利益を得られる方法は一定期間保有いただいて売却をしていただくことだと想定できますが、売却のタイミングは専門コンサルタントにご相談ください。

死亡に至らなかった場合

一般的なマンション経営の仕組みが適用されます

※「マンション経営の仕組み」をご確認ください

年金対策として

現在の日本は財源が枯渇し「年金支給年齢の引上げ」「年金額の減少」といった危機に直面しています。

さらに長寿命化(平均寿命 男性81.25歳、女性87.32歳:2018年現在)が進み、介護のリスクも増しています。

これらの不安を解消するためにも国に頼らず、自助努力で「私的年金」を準備することが肝心です。

そんな中、投資用マンションは私的年金として大きな役割をはたします。

左記の表をご覧ください。世帯年収別に見た「必要生活費」です。

年収が高い世帯ほど老後の日常生活費も高く、老後の生活水準を現役時代より下げるのは困難なことのようです。

※図の金額は将来の年金受給額を正確に示すものではありません。また、今後の年金制度改正等により、試算結果が変わる場合があります。

※年金受給額は下記条件の場合で計算しています。

夫…50歳、就職年次23歳、退職年次65歳、年金受給開始65歳、平均標準報酬月額 ※1 33万円、※2 50万円、※3 66万円、※4 83万円

妻…50歳、就職年次23歳、退職年次33歳、年金受給開始65歳、平均標準報酬月額 25万円

出典:「令和元年度、生命保険に関する調査」生命保険文化センター

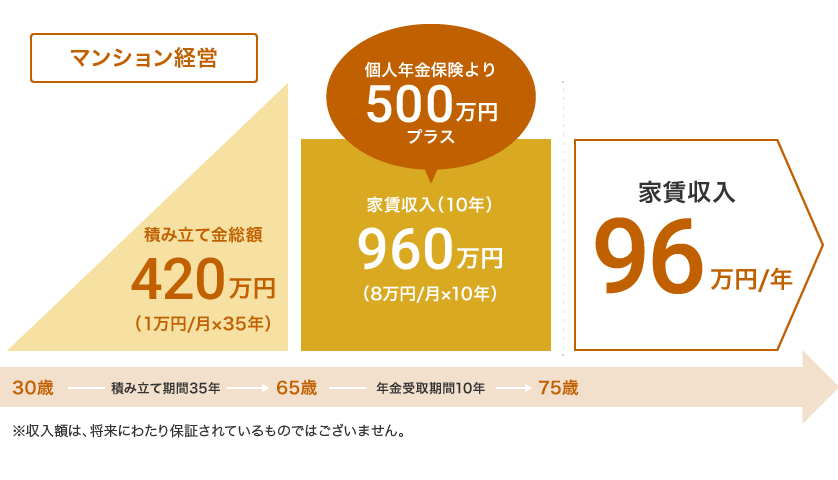

続いて、下記は個人年金保険商品との比較(月負担10,000円のケース)した図です。

例えば、ある個人年金保険の場合、30歳~65歳まで積み立て金は同じなのに対して、65歳~75歳の受け取り額は個人年金とマンション投資では、約500万円もの差があります。

更に75歳以降からは個人年金保険の場合、年金給付が受け取れなくなってしまいますが、マンション投資では入居者がいれば家賃収入を受け取ることができます。

※家賃収入は保証されているものではなく、個々の物件や経済状況等によって変動します。

※上記は家賃収入のみで記載しております。

別途経費として、固定資産税、管理費、修繕費などがかかります。詳しくは専門のコンサルタントにご相談ください。

節税対策として

不動産投資を始めると様々な税金と付き合うことになります。購入後、保有して運用する際、あるいは売却時にそれぞれ税金がかかってきます。

固定資産である不動産には特有の税金がある一方、税の特典というべき税制上の優遇策がありますので、税務の特徴を理解すれば合理的な節税効果を得ることができます。

所得税・住民税

不動産投資をすると確定申告をする必要がありますが、この時払い過ぎている税金(所得税)が返ってくることもあります。

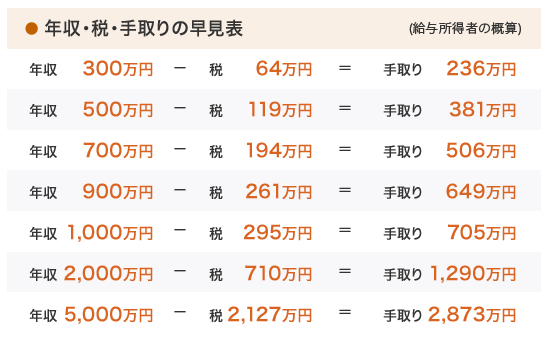

手取りが増えない理由

所得額に対する税金を早見表としてまとめました。年収より税金の上昇率の方が高いため、手取り額が少ないと感じる人が多いのです。

年収500万円→年収700万円(140%UP)

税金119万円→194万円(165%UP)

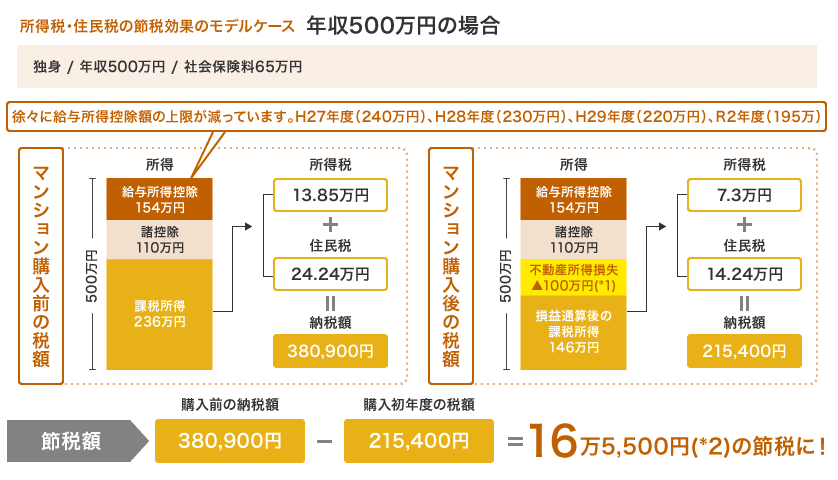

モデルケース:年収500万

*1:土地に係る負債利子除く

*2:復興特別税除く

節税金の内訳は購入前と購入後の差額を参照してください。

所得税138,500円→73,000円=65,500円の節税

住民税242,400円→142,400円=100,000円の節税

節税額の合計165,500円(所得税65,500円/住民税100,000円)の具体的には次の通り還付など受けることができます。

所得税65,500円 → 前年中の課税所得が年明け〜3月までに行う確定申告でモデルケースの通り変更になり、概ね5月頃までにはご指定の銀行口座に入金され還付金を受け取ることができます。

住民税100,000円 → 前年中の課税所得に基づき住民税の金額が年明け5月に確定します(適応は6月から ※自治体によって違う事もございます)。

モデルケースの通り課税所得が変更になり概ね6月〜翌年5月までの1年間の間で毎月の住民税が100,000円の月割按分額が毎月軽減をされます。

企業勤めまたは公務員の方などは毎月の給与から天引きされている住民税が軽減されるため、手取りが増えます。

※下記のモデルケースで所得が異なる方のパターンも掲載しておりますが、税金還付などの方法は一緒になります。

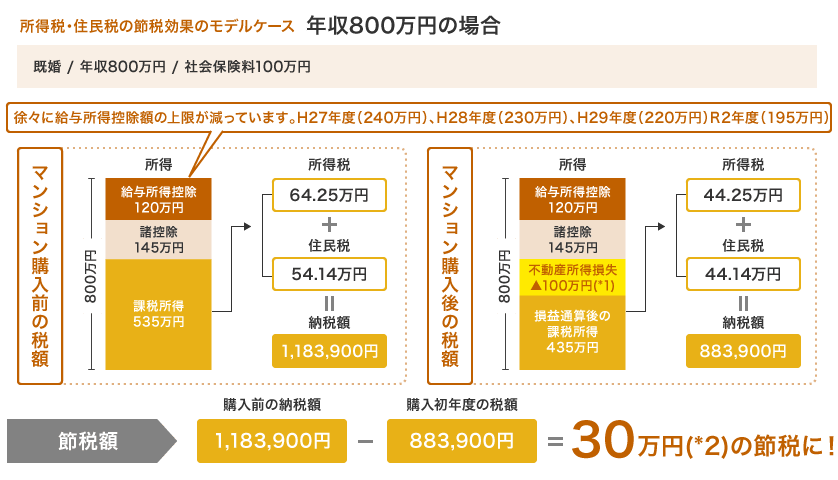

モデルケース:年収800万

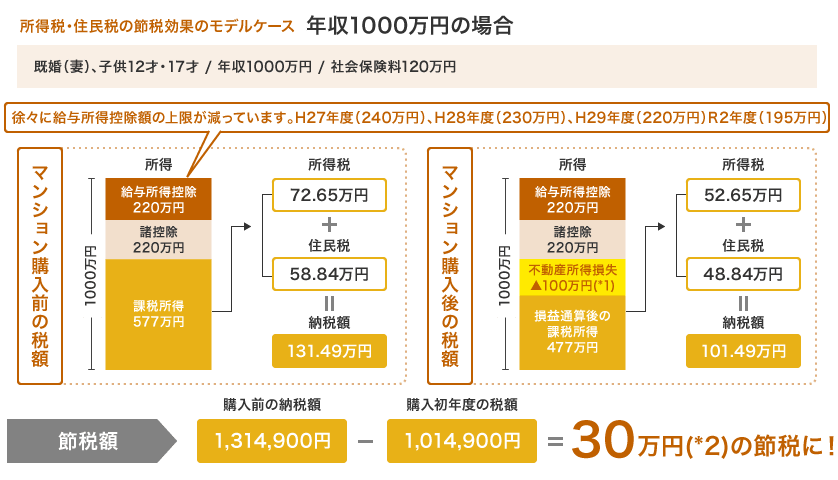

モデルケース:年収1000万

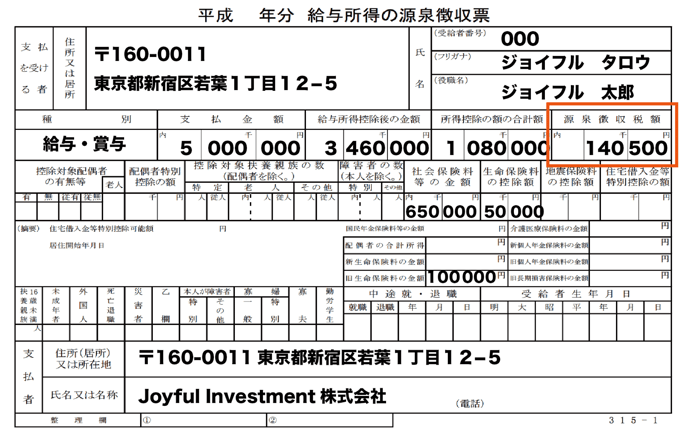

現状、お支払いしている税金は、源泉徴収票または給与明細からもご確認いただけます。

※こちらのページの内容については必ず税理士などの専門家にご相談の上活用ください。

お一人お一人のご背景によって得られる節税効果は異なりますが、不動産を活用することでの節税対策を上手にご活用ください。

相続税

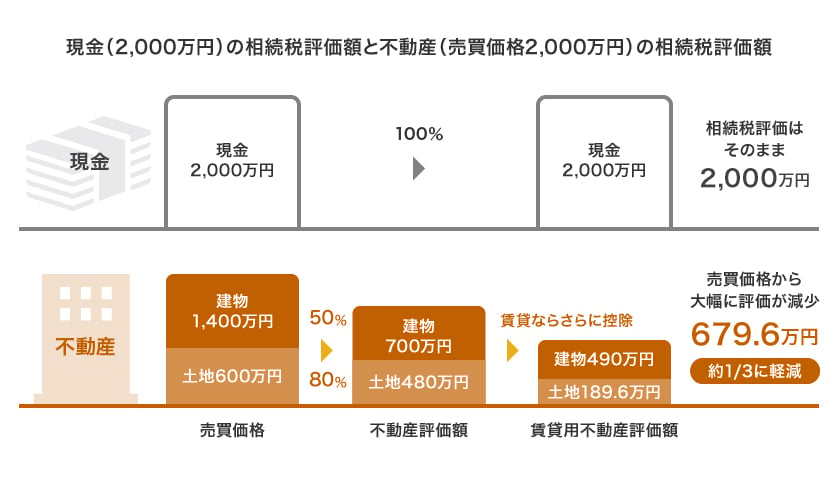

不動産投資をすると相続税対策になる理由は、不動産である土地と建物の評価額が現金の場合と異なるためです。相続税とは、人の死亡を原因として、財産の移転が行われた際に、その財産を受けとったものにたいして課税されます。

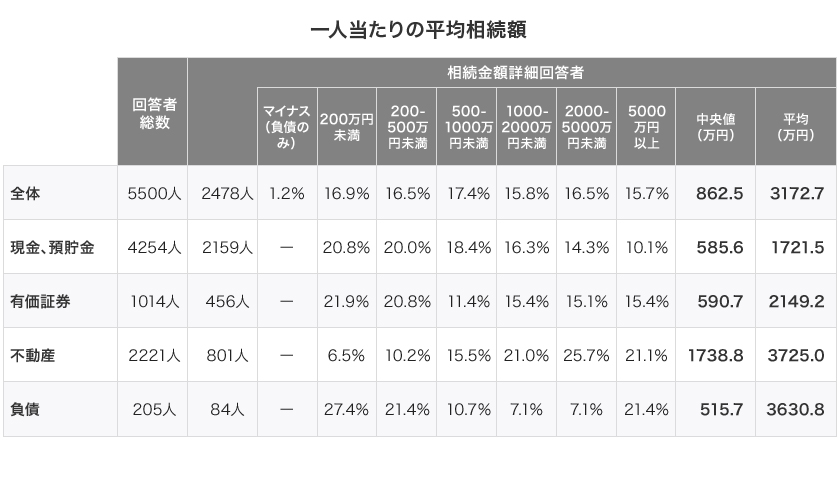

一人当たりの平均相続額

国税庁のデータによると、2009年の死亡者数は114万2000人で、そのうち相続税の対象となる人は4万6000人。では相続を受けた人は、財産をどのくらい引き継いだのだろうか。

5年以内に相続を受けた人に聞いたところ、1人当たりの平均相続額は3172万7000円であることが、フィデリティ退職・投資教育研究所の調査で分かった。

ただ中央値(相続額が少ない順または多い順に並べて、真ん中に位置する額)は862万5000円であることから、高額の相続額に引っ張られて平均値は高くなっている。

ワンルームマンションと現金で相続した場合

現在の課税を対象とされる相続を受ける人はデータを集計することは困難だが、年間数万人の課税対象者がいる。

数万人に該当する可能性がご親族の方におありでしたら不動産投資の相続税対策を選択肢の視野に入れておくことも有益なことである。

お電話でのお問い合わせ

03-6660-3390

不動産投資、不動産取引全般の仲介、その他のご依頼ごとのご相談はお気軽にお問い合わせください